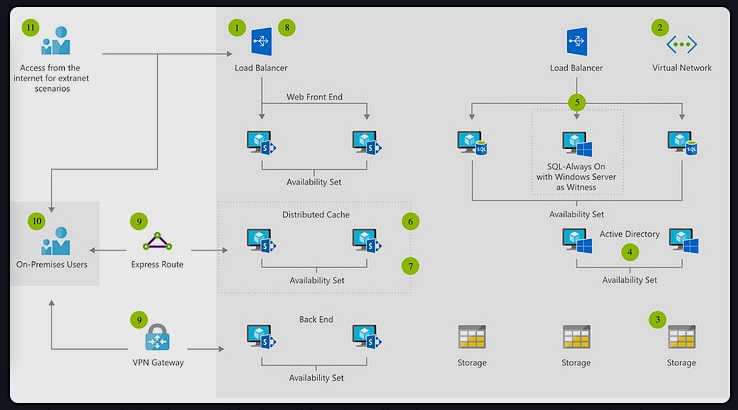

Mein Schaubild zeigt vereinfacht das neue Verfahren für elektronisch erbrachte Leistungen, bei denen die Umsatzsteuer abhängig vom Wohnort der Verbraucher berechnet und zusätzlich zur regulären Umsatzsteuer-Anmeldung angemeldet werden muss.

Onlineanbieter haben es nicht leicht. Nachdem sie dieses Jahr die neuen Verbrauchervorschriften umsetzen mussten, kommen ab dem 1. Januar 2015 neue Umsatzregelungen auf sie zu. Diesmal sind Anbieter betroffen, die Leistungen auf elektronischem Wege an die Verbraucher erbringen. Darunter fallen z.B. Anbieter von Download-Software, E-Books, Communities, Webhoster oder SEOs.

Bisher wurde die Umsatzsteuer (USt) auf diese Leistungen im Land des Anbieters besteuert und abgeführt. Dies wird sich nun dahingehend ändern, dass der USt-Satz als auch das Land, in dem die USt abgeführt wird, sich nach dem Wohnsitz des Kunden bestimmt.

Als Steuerrechtler und ehemaliger Finanzbeamter weiß ich, dass solche Vorschriften aus der staatlichen Sicht recht einfach klingen. Als Rechtsanwalt, der viele E-Commerce-Anbieter betreut, sehe ich dagegen eine Regelung, die keine Rücksicht auf den Umstellungsaufwand und die Abmahngefahren wegen Missachtung der mit zu berücksichtigenden Verbraucherinformationspflichten nimmt.

In der nachfolgenden FAQ werde ich Ihnen schon heute die wichtigsten Fragen zu der Regelung beantworten und auf etwaige Risiken hinweisen. Bitte beachten Sie jedoch, dass die Informationen dem aktuellen Kenntnisstand entsprechen und eine Prüfung im Einzelfall nicht ersetzen sollten.

- Was ändert sich bei der Berechnung, Anmeldung und Abführung der USt?

- Was ist der Hintergrund der Regelung?

- Welche digitalen Leistungen und welche Anbieter fallen unter die Regelung?

- Was gilt beim Verkauf über Shop-Plattformen und App-Stores?

- Reicht es zu sagen, dass man ein B2B-Anbieter ist?

- Sind nur EU-Anbieter betroffen?

- Wie erfolgt die Anmeldung und Zahlung der USt?

- Gilt die Regelung auch für Kleinunternehmer?

- Gibt es Freigrenzen, z.B. wenn ausländische Kunden zu Ausnahmen gehören?

- Muss die USt dynamisch angegeben werden?

- Wie wird die USt bei Angeboten, die sich an B2B und B2C richten berechnet?

- Wie ist die Lage bei unterschiedlichen Steuersätzen, z.B. bei Hörbüchern oder E-Books?

- Ist es möglich einen Netto-Betrag anzugeben und die USt dynamisch berechnen zu lassen?

- Ist es möglich den Preis erst im Bestellprozess zu ändern?

- Wie sollen dynamische Preise individuell für Verbraucher berechnet werden?

- Kann die IP-Adresse als Mittel zur Wohnortbestimmung genutzt werden?

- Ist die Angabe „inkl. 19% MwSt“ nunmehr unzulässig?

- Müssen der USt-Satz und Höhe im Bestellprozess und auf der Rechnung angegeben werden?

- Ist es möglich die Leistungen nur an deutsche Verbraucher zu beschränken?

- Wer haftet, wenn die Verbraucher falsche Angaben zum Wohnort machen?

- Fazit

Was ändert sich bei der Berechnung, Anmeldung und Abführung der USt? (zurück)

Bisher bestimmte sich der umsatzsteuerliche Leistungsort für Verbraucher am Sitz des Anbieters. D.h. egal ob ein Käufer aus Österreich oder aus der Schweiz eine Software bei einem deutschen Anbieter erwarb, wurde darauf immer eine deutsche USt i.H.v. 19% fällig, die der Anbieter bei seinem Finanzamt in Deutschland anmelden und abführen musste.

Ab dem 1. Januar 2015 liegt der Leistungsort an Verbraucher in dem Staat, in dem der Verbraucher seinen Wohnsitz oder gewöhnlichen Aufenthalt hat (sog. Bestimmungslandprinzip). D.h. im obigen Beispiel würde

- im Fall des österreichischen Verbrauchers eine österreichische USt i.H.v. 20% fällig, die in Österreich anzumelden und abzuführen ist.

- im Fall des schweizer Verbrauchers die schweizer USt i.H.v. 8% fällig, die in der Schweiz anzumelden und abzuführen ist.

Hier finden Sie die offizielle Seite zur Umstellung mit weiteren Erklärungen und Leitfäden.

Ferner müssen Sie sich mit den Vorgaben der einzelnen Länder vertraut machen. Hier finden Sie z.B. Hinweise der Schweizer Behörden.

Was ist der Hintergrund der Regelung? (zurück)

Hintergrund der Regelung sind die EU-Richtlinie 2008/8/EG vom 12. Februar 2008 und die EU-Durchführungsverordnung 1042/2013, vom 07.10.2013, welche ab dem Jahr 2015 nicht nur im deutschen Umsatzsteuergesetz, sondern in allen EU-Staaten umgesetzt werden.

Dank diesem Regelungen soll insoweit Steuergerechtigkeit geschaffen werden, als dass Unternehmen wie z.B. Amazon nicht in Länder mit niedrigen USt-Steuersätzen „flüchten“ und von dort aus Kunden beliefern können (die E-Book-Anbieter dürfte es freuen, wenn Amazon nun 19% statt 3% USt zahlt). Dabei handelt es sich um die erste maßgebliche Regelung, welche die OECD-Prinzipien von 1998 (!) für Besteuerung von E-Commerce umsetzt (S. Hinweise der EU-Kommission).

Welche digitalen Leistungen und welche Anbieter fallen unter die Regelung? (zurück)

Betroffen sind nur B2C-Anbieter, also solche die sich an Verbraucher richten. B2B-Anbieter sind ausgenommen.

Die neuen Regelungen beziehen sich nur auf Leistungen, die auf dem „elektronischem Weg“ erbracht werden. Dazu gehören entsprechend Punkt 3a.10 des Umsatzsteuer-Anwendungserlasses (UStAE) insbesondere:

- Software-Downloads

- E-Books, Musik- & Film-Downloads

- Kostenpflichtige Communities

- SaaS, z.B. Online-Tools

- Onlinespiele

- Webhosting

- Webdesign, SEO & Onlinemarketing

- Streaming

- Online-Recherchedienste

Das heißt, wenn Sie nur körperliche Produkte veräußern, gelten die neuen Regeln nicht für Sie. Wenn Sie z.B. eine Musik oder Software per Post auf einem Datenträger versenden, statt sie zum Download anzubieten, entgehen Sie der Regelung.

Was gilt beim Verkauf über Shop-Plattformen und App-Stores? (zurück)

Hier hängt es davon ab, ob Sie oder die Plattformen/App-Stores als Verkäufer auftreten. In App-Stores wie z.B. Google-Play sind grundsätzlich deren Betreiber die Verkäufer der Apps, so dass sich für Sie keine Änderungspflichten ergeben.

Anders ist es dagegen, wenn Sie Handelsplattformen Dritter nutzen, dort aber selbst als Verkäufer auftreten. In diesem Fall werden Sie die Vorgaben auch auf diesen Plattformen umsetzen müssen.

Reicht es zu sagen, dass man ein B2B-Anbieter ist? (zurück)

Es reicht nicht aus, lediglich hinzuschreiben, dass die Leistungen sich nur an Unternehmer richten.

Das wäre allenfalls in Fällen möglich, in denen die Leistungen nur durch Unternehmen nutzbar sind, wie z.B. bei Software für Industrieanlagen. Aber auch in diesem Fall empfehle ich einen deutlichen Hinweis auf die Beschränkung auf Geschäftskunden nebst Verlinkung zur Erklärung, was diese Beschränkung bedeutet.

Bei Leistungen die typischerweise sowohl von Unternehmen, als auch von Verbrauchern in Anspruch genommen werden können (z.B. E-Books), empfehle ich

- die B2B & B2C-Bereiche zu trennen und

- eine Zugangsschranke einzubauen, mit der geprüft wird, ob der Kunde Unternehmer ist (z.B. Registrierung nach Vorlage eines Gewerbeschein, Angabe & Prüfung einer UStID-Nr)

![Achtung Onlineanbieter & E-Commerce: FAQ zu Umsatzsteuer-Regelungen für elektronische Leistungen ab 2015 Rechtsbelehrung - Folge 15]()

-

Rechtsbelehrung Folge 15: Der eigene Onlineshop

- Tipp: In dieser Folge des Rechtsbelehrung-Podcasts habe ich sowohl die Problematik der Trennung zwischen B2C & B2B als auch generell die Informationspflichten beim Verkauf digitaler Inhalte erläutert. Vollständige Beschreibung

Sind nur EU-Anbieter betroffen?(zurück)

Nein, betroffen sind alle Anbieter weltweit. So enthalten die offiziellen Erklärungen das folgende Beispiel:

Beispiel 44: Nutzt eine Privatperson in Schweden eine japanische Online-Bibliothek, unterliegt die von dem japanischen Unternehmen erhobene Gebühr der schwedischen Mehrwertsteuer.

Das heißt, der japanische Bibliotheksanbieter muss die schwedische USt anmelden und an Schweden abführen.

Zwar existiert eine zentrale Meldestelle für die Anmeldung und Abführung der EU-USt, dennoch sollten sich die Anbieter über das Zusammenspiel mit den lokalen Steuergesetzen informieren. Selbstverständlich wird dabei auch die Frage auftauchen, inwieweit sie Nachteile fürchten müssen, wenn sie die angefallenen Steuern schlicht nicht anmelden und nicht bezahlen.

Wie erfolgt die Anmeldung und Zahlung der USt? (zurück)

Ihnen bleibt es unbenommen die USt in den jeweiligen Ländern Ihrer Verbraucher anzumelden und dort abzuführen. Vorzugswürdig ist jedoch die Inanspruchnahme des „Mini-One-Stop-Shop“-Verfahrens (MOSS), bzw. in Deutsch „Kleine einzige Anmeldestelle“ (KEA). So können Sie die Umsätze für alle EU-Länder zentral über das Bundeszentralamt für Steuern (BZSt) in Deutschland anmelden und abführen.

Weitere Fragen zu MOSS/KEA:

- MOSS-FAQ

- Leitfaden zur kleinen einzigen Anlaufstelle für die Mehrwertsteuer.

- Umsatzsteuer bei elektronischen Dienstleistungen ab 2015 bei Haufe.de

Gilt die Regelung auch für Kleinunternehmer? (zurück)

Die Kleinunternehmerregelung des § 19 UStG befreit Kleinunternehmer zwar bei Umsätzen unter 17.500 Euro von der USt, ist aber eine deutsche Ausnahme. M.E. ist sie daher nicht für Verbraucher aus dem Ausland anzuwenden und Sie müssen prüfen, ob vergleichbare Regelungen sich auch in anderen USt-Gesetzen finden.

Gibt es Freigrenzen, z.B. wenn ausländische Kunden zu Ausnahmen gehören? (zurück)

Leider gibt es keine Freigrenzen. Sie müssen für jeden Kunden die USt in dessen Land anmelden und abführen.

Muss die USt dynamisch angegeben werden? (zurück)

Es bleibt Ihnen vorbehalten, ob Sie einheitliche oder dynamische Preise angeben.

D.h. Sie können einheitliche Endpreise angeben, was eine Auswirkung auf Ihren Gewinn haben wird. Z.B. wird Ihr Gewinn bei einem Kaufpreis von 20,00 Euro,

- bei einem deutschen Kunden 16,81 Euro betragen (20 Euro abzgl. 19% USt),

- bei einem schwedischen Kunden 16,00 Euro betragen (20 Euro abzgl. 25 % USt).

Sie können die Preise auch dynamisch und abhängig vom Wohnort der Kunden angeben. Um z.B. auf den einheitlichen Gewinn von 17,00 Euro zu kommen, müsste der Endpreis

- bei einem deutschen Kunden 20,23 Euro betragen (20 Euro zzgl. 19% USt).

- bei einem schwedischen Kunden 21,25 Euro (17 Euro zzgl. 25 % USt).

Hinweis zu Informationspflichten: Ich empfehle Ihnen, die Kunden über die dynamischen Preisberechnungen und die Art wie diese erfolgen, auf der Kundeninformationsseite aufzuklären. Aber auch bei einheitlichen Endpreisen sollten Sie auf die wohnortabhängige Berechnung der USt hinweisen.

Wie wird die USt bei Angeboten, die sich an B2B und B2C richten berechnet? (zurück)

Die Möglichkeit, dass Ihre Kunden zugleich Verbraucher und Unternehmer sind, macht die USt-Angabe um eine weitere Dimension komplizierter. Denn je nach Leistungsart können Leistungen an Geschäftskunden bereits jetzt (unabhängig von den Änderungen ab 2015) in Deutschland steuerbar oder steuerfrei sein und die Steuer fällt am Ort des Leistungsempfängers an.

Das heißt, Sie müssen nicht nur den Wohnort, sondern auch die Unternehmereigenschaft der Kunden abfragen, was das Berechnungssystem eskalieren und praktisch kaum handhabbar macht.

Der einfachere Weg wäre zu sagen, dass Sie nur an Verbraucher liefern und daher Geschäftskunden nicht anders behandelt werden. Eine andere Frage ist, ob diese Lösung wirtschaftlich sinnvoll ist.

Wie ist die Lage bei unterschiedlichen Steuersätzen, z.B. bei Hörbüchern oder E-Books? (zurück)

Es ist möglich, dass bestimmte Leistungen, wie z.B. Hörbücher oder E-Books unterschiedlich besteuert werden (in Deutschland werden Hörbücher ab 2015 mit 7% USt besteuert, bei E-Books wird dies noch verhandelt).

Für Sie bedeutet das, dass Sie für jedes Land prüfen müssen, in welcher Höhe dort die Steuersätze für Ihre Produkte sind. Eine Übersicht der Steuersätze finden Sie hier oder in dieser übersichtlichen PDF.

Ist es möglich einen Netto-Betrag anzugeben und die USt dynamisch berechnen zu lassen?(zurück)

Das dürfen Sie auf keinen Fall tun, es wäre sofort abmahnbar. Laut § 1 Abs.1 Preisangabenverordnung (PangV) müssen Sie Preise immer inklusive der USt angeben.

Ist es möglich den Preis erst im Bestellprozess zu ändern? (zurück)

Wenn Sie den Wohnort der Kunden nicht schon vor der Auswahl der Produkte abfragen, dürfen Sie nur einheitliche Endpreise angeben. Ansonsten würde m.E. eine Täuschung des Verbrauchers vorliegen. Beispiel:

Angenommen ein schwedischer Kunde würde zuerst ein Produkt für 20,23 Euro kaufen (inkl. 19% deutsche USt), dann würde er erst im Rahmen der Bestellung merken, dass nach Angabe seiner Adresse der Preis plötzlich 21,25 Euro beträgt (inkl. 25% schwedische USt).

Wie sollen dynamische Preise individuell für Verbraucher berechnet werden? (zurück)

Es gibt mehrere Möglichkeiten den Wohnort/gewöhnlichen Wohnsitz der Verbraucher abzufragen, wenn Sie dynamische Preise anbieten wollen:

- Zugangsabfrage: Der beste Weg wäre es, Verbraucher vor dem Zutritt zu Ihrem Onlineshop nach deren Wohnort zu fragen. Jedoch sollten Sie die Möglichkeit zur nachträglichen Wohnortauswahl wie im folgenden Punkt haben,

- Wohnortauswahl: Die Wohnortauswahl kann ähnlich wie die Sprachauswahl mit Hilfe von Landesflaggen erfolgen.

Aber Achtung, ändert Ihr Kunde den Wohnort im Bestellprozess müsste m.E. der Preis wieder entsprechend diesem Ort angepasst werden. Das müsste für den Kunden sehr deutlich werden, z.B. durch einen rot unterlegten Hinweis.

Kann die IP-Adresse als Mittel zur Wohnortbestimmung genutzt werden? (zurück)

Das alleine würde ich nicht empfehlen, da eine IP-Adresse lediglich die Zugangskennung des Onlineanschlusses der Kunden ist. Z.B. kann dieser aus dem Urlaub eine Bestellung tätigen.

Sie könnten allenfalls den Kunden anhand der IP-Adresse einen Wohnort vorschlagen.

Ergänzung 06.01.2015: Es ist jedoch zulässig die IP-Adresse neben einer weiteren „wirtschaftlich relevanten Angabe“, z.B. der Rechnungsadresse als ein Indiz auf den Wohnort zu nutzen (s. Artikel 24f der DurchführungsVO 1042/2013). Danke für den Hinweis an Adrian Schneider vom Telemedicus.

Ist die Angabe „inkl. 19% MwSt“ nunmehr unzulässig? (zurück)

Wenn Sie nicht nur an deutsche Verbraucher leisten, kann die USt je nach Land unterschiedlich ausfallen. Die Angabe „19%“ wäre damit unzulässig. Sie sollten Ihre Angaben daher in „inkl. MwSt.“ ändern.

Müssen der USt-Satz und Höhe im Bestellprozess und auf der Rechnung angegeben werden?(zurück)

Ja, Sie müssen einen vom Wohnort des Verbrauchers abhängigen Steuersatz und den Steuerbetrag angeben. In Ausnahmefällen kann auch die Angabe des Steuersatzes ausreichend sein, z.B. bei Kleinstbetragsrechungen gem. § 33 UStDV)

Ist es möglich die Leistungen nur an deutsche Verbraucher zu beschränken? (zurück)

Ja, das ist zulässig. Sie müssen dies jedoch deutlich machen. Seit dem 13.06.2014 müssen Sie Verbraucher ohnehin auf einer Informationsseite über etwaige Lieferbeschränkungen informieren. Dort können Sie einen Hinweis „Wir bieten unsere Leistungen nur an Kunden an, die in Deutschland ihren Wohnsitz oder gewöhnlichen Aufenthalt haben“ platzieren.

Ferner sollte im Bestellbereich nur Deutschland im Anschriftenfeld auswählbar sein.

Wer haftet, wenn die Verbraucher falsche Angaben zum Wohnort machen? (zurück)

Die gute Nachricht ist, Sie haften nicht. Haften würde allenfalls der Kunde, der die falsche Angabe macht.

Dabei ist der Kunde jedoch nicht der Steuerpflichtige, so dass allenfalls eine mittelbare Täterschaft in Frage kommt, die jedoch im Regelfall nicht verfolgt werden dürfte.

Achtung „Steuersparmodell“: Sie sollten nicht auf die Idee kommen, die Kunden aufzufordern ein Land anzugeben, bei dem keine USt anfällt und Sie damit keine USt abführen müssen. Für diese Steuerhinterziehung müssten Sie selbst einstehen.

Fazit (zurück)

Als der Gesetzgeber Steuergerechtigkeit schaffen wollte, dachte er anscheinend vorwiegend an eigene Bedürfnisse und nicht an andere Zusammenhänge. Es mag sein, dass Steuerschlupflöcher für große Onlineanbieter geschlossen werden, aber zugleich werden die großen Anbieter gegenüber kleineren Anbietern bevorteilt.

Die letzteren müssen sich auch in Kleinstfällen mit denselben komplizierten Regelungen rumschlagen und dabei gleichzeitig darauf achten, dass ihre Kunden hinreichend aufgeklärt werden. Dabei stehen Anbieter zwischen den komplizierten Steuerpflichten und den Pflichten, Verbraucher verständlich zu informieren.

Wie das gelingen soll, wenn Gerichte bei kleinsten Unstimmigkeiten zu Lasten der Anbieter entscheiden, ist mir ein Rätsel. Die Abmahnwirtschaft dürfte sich zum Jahreswechsel die Hände reiben, das es gerade solche Unsicherheiten sind, die gerne ausgenutzt werden.

Die Folge dürfte sein, dass Anbieter sich in vielen Fällen auf den deutschen Markt beschränken oder vielleicht sogar Steuerhinterziehung riskieren werden. Wirtschaftsförderung geht anders.

Ich hoffe, dass sich bis zum Jahresende das Bewusstsein über diese neuen Stolperfallen verbreitet und freue mich wie immer über das Teilen dieses Beitrages und eine rege Diskussion in den Kommentaren.

Click to Tweet: Ob Software, E-Books, Communities oder SEO. Onlineangebote müssen ab 2015 neue USt-Regeln beachten, sagt @thsch http://rechtsanwalt-schwenke.de/e-commerce-faq-umsatzsteuer-elektronische-leistungen-2015